日銀のマイナス金利解除は、日本の経済、金融市場、そして住宅ローンに様々な影響を与える可能性があると言われています。

この記事では、日銀のマイナス金利解除後の住宅ローン金利の動向について解説します。

目次

そもそもマイナス金利政策とは?

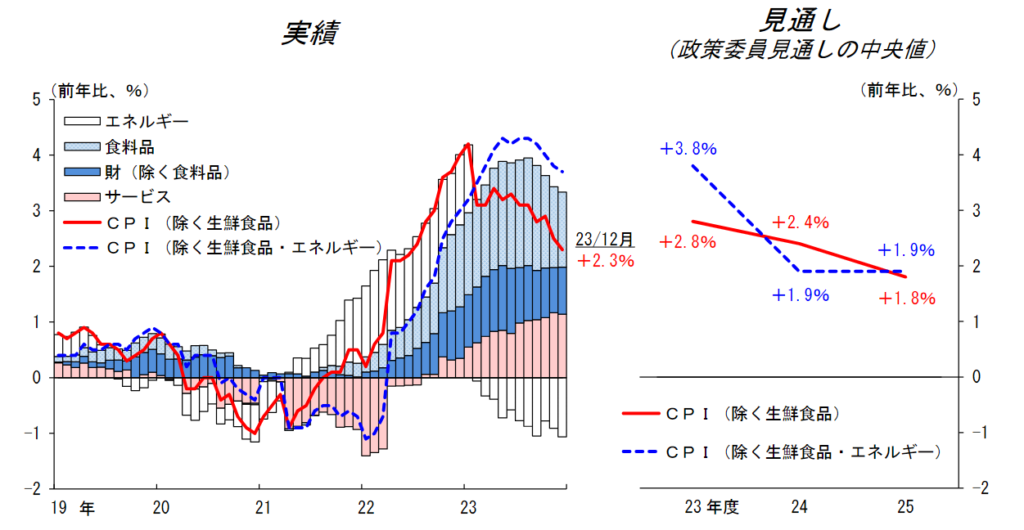

日銀は生鮮食品を除く消費者物価指数の上昇率が安定的に2%を超える水準となることを目標に世の中のお金の供給量や市場の金利をコントロールしています。

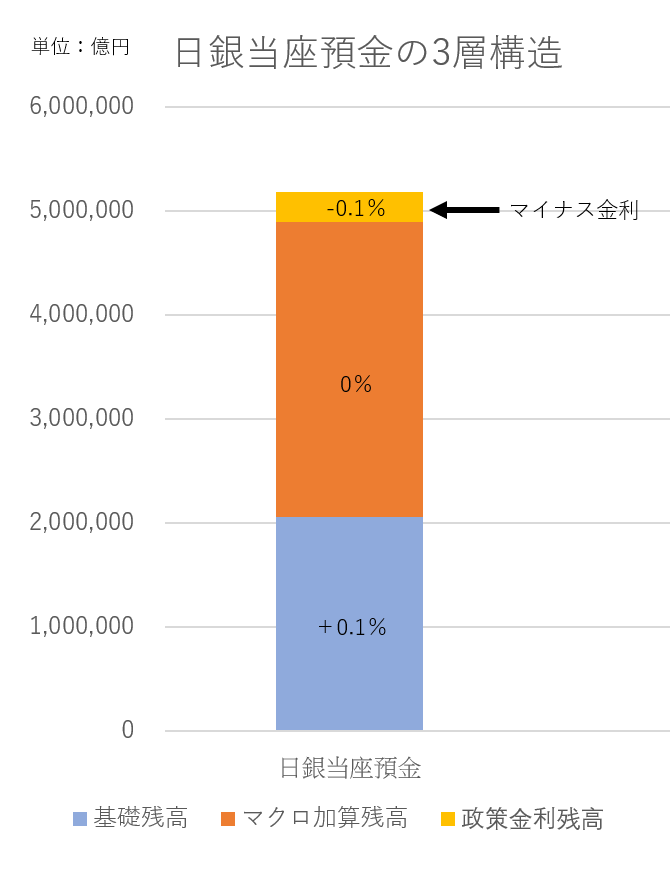

日銀は短期金利コントロールのため各金融機関の日銀当座預金※の残高をコントロールするのですが、日銀の決めた額を超過して預けられた部分に▲0.1%のマイナス金利を適用しています。

※金融機関が日本銀行に開設し、銀行の間でお金のやり取りをする時に使う預金口座で原則として無利息。

日銀にお金を預けすぎるとマイナス金利を払わないといけないとなれば、銀行はお金を預けずに融資に使うようになり、世の中のお金の循環が良くなることで景気が良くなるという効果を狙って行われています。

参考:住宅ローン金利

変動金利=短期金利(短期プライムレート)に連動

全期間固定型金利=長期金利に連動

当座預金は3層構造

日銀は、マイナス金利導入にあたり、日銀当座預金を「基礎残高」、「マクロ加算残高」、「政策金利残高」の3層に分け、それぞれプラス0.1%、ゼロ%、マイナス0.1%の金利を適用しています。

2023年12月の当座預金残高は約518兆円、うちマイナス金利が適用されている部分(政策金利残高)は約28兆円です。

総裁、審議員の意見

2024年1月22、23日に開催された金融政策決定会合では下記の意見がありました。

現時点では物価安定の目標」の持続的・安定的な実現を見通せる状況には、なお至って おらず 、イールドカーブ・コントロールのもとで、粘り強く金融緩和を継続する必要がある。この先、賃金と物価の好循環を確認し、目標の実現が見通せる状況に至れば、マイナス金利を含む大規模金融緩和策の継続の是非を検討していくことになると考えている。

2%の「物価安定の目標」を実現するためには、賃金が2%を明確に上回る状況が継続するとともに、賃金と物価の好循環が一段と強まっていくことが必要である。

今春の賃金改定は過去対比高めの水準で着地する蓋然性が高まっているほか、経済・物価情勢が全体として改善傾向にあることを踏まえると、マイナス金利解除を含めた政策修正の要件は満されつつあると考えられる。

2%の「物価安定の目標」の持続的・安定的な実現の確からしさについて、具体的な経済指標を確認することで見極めていく段階に入ったと考えられる。

能登半島地震の影響を今後1~2か月程度フォローし、マクロ経済への影響を確認できれば 、金融正常化が可能な状況に至ったと判断できる可能性が高い。

2%の「物価安定の目標」の実現が十分な確度をもって見通せる状況ではないものの、物価安定目標の達成が現実味を帯びてきているため、出口についての議論を本格化させていくことが必要である。

政策変更のタイミングがどうなるにせよ、その前後で市場に不連続な動きを生じさせないよう、コミュニケーション、オペレーションの両面で工夫する必要がある。 こうした観点からも、現段階から、マイナス金利やイールドカーブ・コントロールの枠組みの解除についての基本的な考え方を、各時点で可能な範囲で少しずつ、対外説明していくことは、有益である。

現時点での経済・物価見通しを前提とすると、先行きマイナス金利の解除等を実施したとしても、緩和的な金融環境は維持される可能性が高い。

出口以降の金利パスについてあらかじめ見極めることは難しく、その時々の経済・物価・金融情勢に応じて考えていかざるを得ない。

どのような順番で政策変更を進めていくかはその時の経済・物価・金融情勢次第だが、副作用の大きいものから修正していくのが基本である。

従来のきわめて強い金融緩和からの調整を検討していく重要な局面である。その際、イールドカーブ・コントロールやマイナス金利政策の在り方を議論するほか、オーバーシュート型コミットメントの検討も必要である。

ETFとJ-REITの買入れについては、大規模緩和の一環として実施してきたものであり、2%目標の持続的・安定的な実現が見通せるようになれば、買入れをやめるのが自然である。2021年3月の買入れ方針の転換以降、買入れ額は非常に小さくなっており、買入れをやめても市況等への影響は大きくないと考えられる。

賃金上昇を伴う物価上昇を持続的なものにするには、コア事業強化による企業の稼ぐ力の向上と顧客満足度の向上のための人材価値を高める経営が必要であり、それらの進捗に注目したデータに基づいた判断が重要である。

経済・物価情勢に応じて、金融正常化の道のりをゆっくりと進めていくためには、金融正常化の第一歩であるマイナス金利の解除に、適切なタイミングで踏切る必要がある。判断が遅れた場合、2%目標の実現を損なうリスクや急激な金融引き締めが必要となるリスクがある。

海外の金融政策転換で政策の自由度が低下することもあり得る。

現在は千載一遇の状況にあり、現行の政策を継続した場合、海外を中心とする次の回復局面まで副作用が継続する点も考慮に入れた政策判断が必要である。

この意見を見る限りではマイナス金利解除をしたい委員が数名いる一方で、2%の「物価安定の目標」を実現するためには、もう少し金融緩和を続け経済指標を確認した方が良いと考えている委員もいることが分かります。

マイナス金利を解除したとしても、すぐに金利を上げるのではなく緩和的な金融環境は維持される可能性が高いという意見もあります。

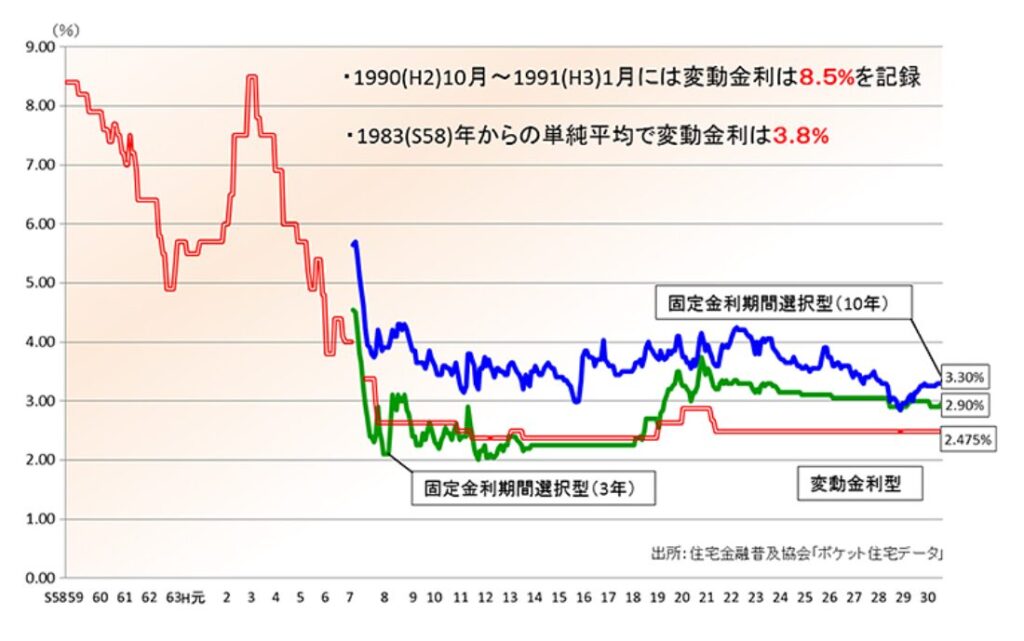

過去の金利水準の変動

2000年以降で変動金利が動いたのは4回あります。

- 2006年9月(2.375%→2.625%):オーバーナイト金利の誘導目標引上げ(0%→0. 25%)

- 2007年9月(2.625%→2.875%):オーバーナイト金利の誘導目標引上げ(0. 25%→0. 50%)

- 2008年11月(2.875%→2.675%):オーバーナイト金利の誘導目標引下げ(0. 50%→0. 30%)

- 2009年1月(2.675%→2.475%):オーバーナイト金利の誘導目標引下げ(0. 30%→0. 10%)

日銀が短期金利の誘導目標を変更すると連動して変動金利が変更されます。

2009年1月以降は変動金利の基準金利は2.475%で変わりありませんが、金融機関が金利引き下げ幅を拡大させることで適用される金利は下がり続けてきました。

マイナス金利が解除されたらどのくらい金利が上昇する?

個人的な意見では、マイナス金利は日銀当座預金の一部に影響する政策なので解除されたとしても金利上昇が起きることはないだろうと思います。

マイナス金利の導入前に戻るとすれば無担保コールレートが0~0.1%の範囲です。

マイナス金利が導入されても基準金利の2.475%は不変でしたから解除後も変わらないのではないかと思います。

ただ、基準金利は変わらなくても新規融資の金利引き下げ幅については多少の縮小はあるかもしれません。

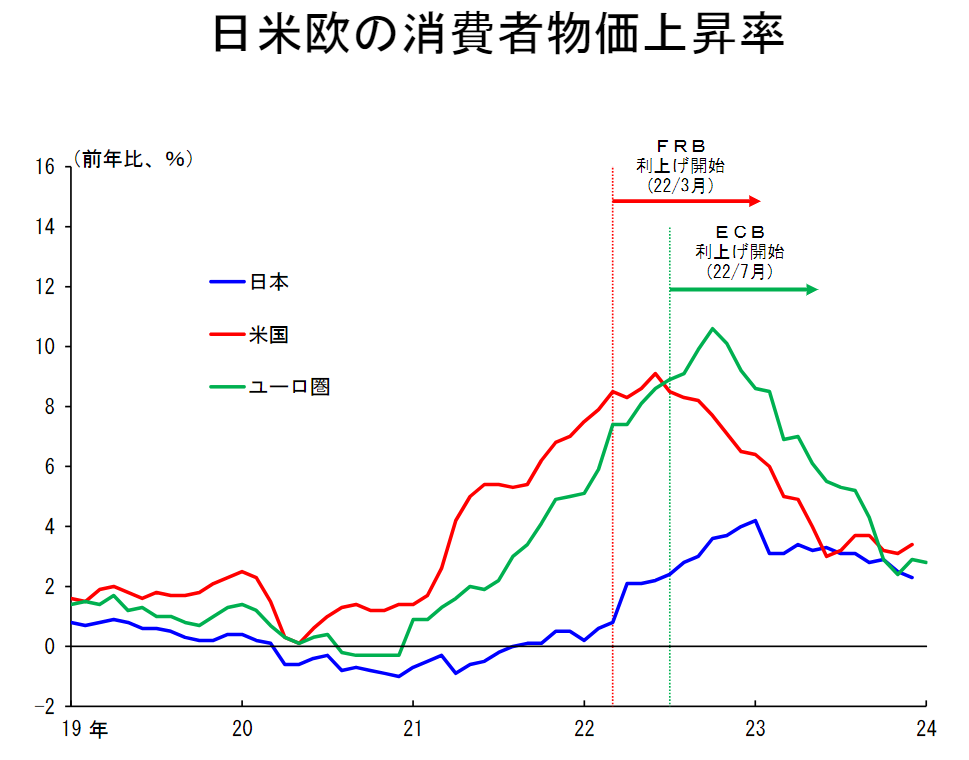

日銀の物価見通しは2025年度には+1.8%上昇ですから、欧米のように年数回の利上げが進む可能性は低いだろうと思います。

まとめと対策

マイナス金利が解除されたとしても日銀当座預金のごく一部の金利変動なのでゼロ金利政策が続く限りは影響は大きくないだろうと思います。ただしマイナス金利解除時のガイダンスが利上げに前向きだったり、金融緩和の出口が話題の中心になると金利変動の可能性はあります。

金利が変動したとしても、急に1%,2%の上昇は考えにくく固定金利との金利差がすぐに逆転するような事態にはなりません。

変動金利でローンを組んでいる人も慌てずに日銀の発表する指標を確認しながら、残債や返済計画を見直しましょう。

家やお金の悩み、お気軽にご相談下さい初回相談無料受付時間 9:00-18:00

[ 土・日・祝日除く ]