住宅ローンやアパートローンの返済シミュレーションの時に金利上昇のリスクを検討することがあります。

ここ数年間の日本では日銀の政策の影響もあり、低金利の状態が続いています。

未来のことは誰にも分からないので、変動幅を予想してみるということになります。

この記事では、住宅ローンやアパートローンの金利上昇のリスクをどの程度考慮すれば良いか解説します。

目次

金利が動くメカニズム

黒田日銀総裁は長期金利コントロールについて「短期政策金利は完全に日銀の決定によって決まるのに対し、10年物の国債金利は市場において様々な要因で決まる」と言っています。

金利変動のメカニズムについて短期金利と長期金利に分けて考えます。

①短期金利

日銀が金融政策によって短期金利をコントロールしています。

日銀は、2016年から金融緩和を行っており、低金利状態が続いています。

短期金利は、日銀の政策変更があれば、変動する可能性があります。

参照:日銀の政策変更 住宅ローン・アパートローンへの影響は?

②長期金利

長期金利は、資金の需要と供給のバランスをもとに決まっています。

資金を借りたい人が多いときには金利は上がり、少ないときには下がります。

「フィッシャー方程式」という金利についての理論があります。

米国の経済学者アービング・フィッシャーが提唱した理論で、名目金利、実質金利、期待インフレ率(物価上昇率)の間の関係式です。

名目金利(※1)=実質金利(※2)+期待インフレ率

※1 名目金利

物価上昇率などを加味しない表面上の金利のことをいいます。

※2 実質金利

名目金利から物価変動の影響を除いた金利のことをいいます。

この方程式から、インフレ率の上昇で金利が上がることが分かります。

インフレ率が上昇する要因は需要が増える、コストが増える、などがあります。

物価が上昇すると、その分お金の価値が下がります。

そのため、日本銀行はお金の価値を下げないために金利を引き上げます。

過去のデータからみる金利推移

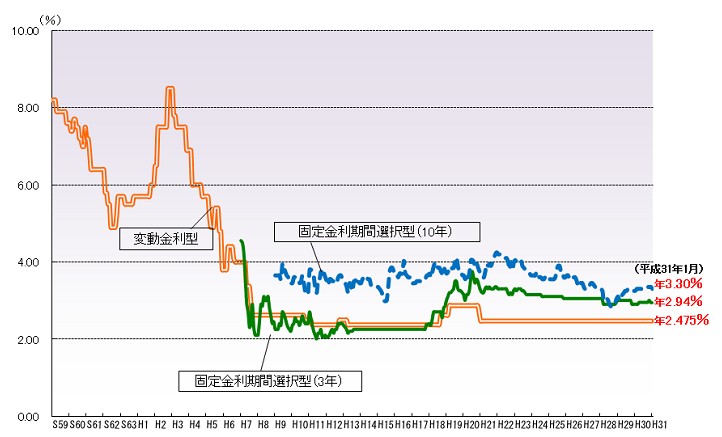

①住宅ローン

一番金利の高かったバブル期に変動金利は6~8%とかなりの高金利でした。

しかし、過去20年は低金利の期間が続き2.3~2.5%となっています。

現状では金利優遇競争が激しくなり、実質は変動金利で0.5~0.7%程度の融資が多くなっています。

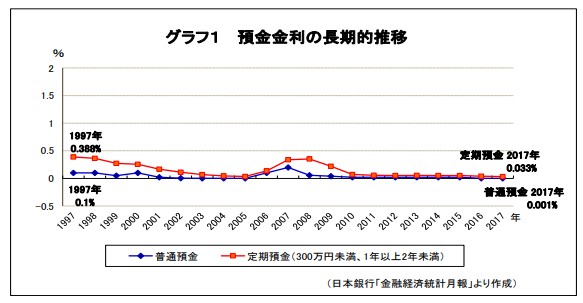

②預金金利

過去20年は低金利が続き、預金をしても利息は僅かな状況が続いています。

金利の高かったバブル期には普通貯金が3.4%、1年物定期預金が5.7%という時期がありました。

③インフレ率

物価上昇は1989(平成元)年の消費税導入(3%)、1997(平成9)年の消費税率引上げ(5%)、2014(平成 26)年の消費税率引上げ(8%)と、いずれも消費税に関わるものです。

消費税以外が要因のものとして、2002(平成 14)年から 2008(平成 20)年に好景気で物価が上昇していますが、リーマンショックで再びデフレに戻ってしまったことがわかります。

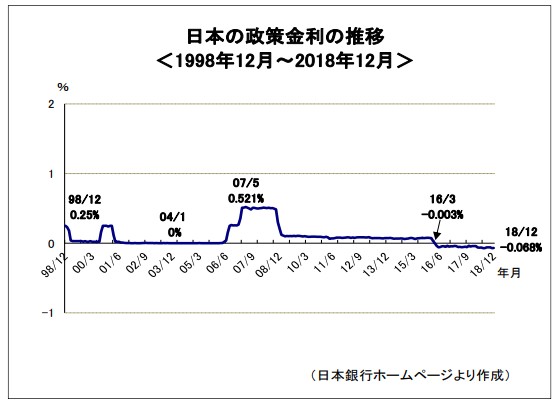

④政策金利

過去20年で一番高かったのが0.521%(2007年)、現在はマイナス金利が導入されています。

バブル期には金融引き締めのため政策金利は高く、一時6%だったこともあります。

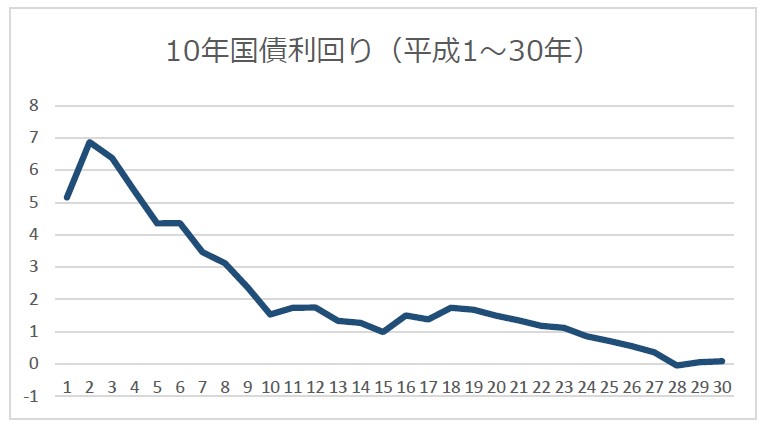

⑤国債利回り

バブル期には6%超の時期もありましたが、現在は日銀の政策もあり、0.1%以下の利回りとなっています。

金利上昇の目安は

黒田日銀総裁は、物価目標2%を達成するまで、金融緩和を続けると発言しています。金融緩和が続く限り、低金利状態は続くと思われます。

金利は日銀の政策と市場の資金需給で変動します。

日銀は消費者物価上昇率が安定的に2%の「物価安定の目標」を超えるまで緩和を続ける方針ですから、2%の物価上昇率という目標が達成されれば金融緩和は終了し、金利が上昇する可能性があります。

アメリカの経済指標から見る利上げの期間

①緩和から引き締めに移行しているアメリカ

アメリカの中央銀行FRBはリーマンショックへの対応のため金融緩和を行い、超低金利を設定しました。

経済状況が好転した2015年以降、政策金利を徐々に引き上げています。

(計9回の利上げで現在の政策金利は2.5%)

利上げ後に株価が下落し、トランプ大統領がTwitterでFRBが市場不安定化の原因になっていると繰り返し批判したことで、現在は利上げのペースは減速している状況です。

②アメリカの経済指標

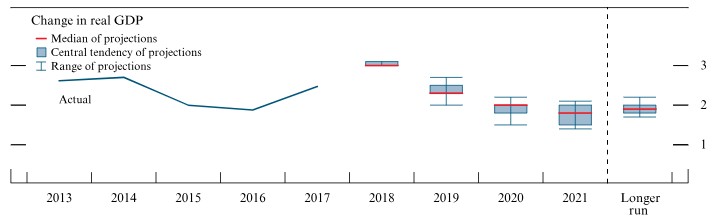

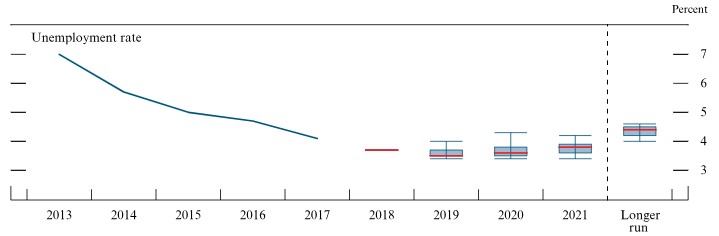

代表的な経済資料として実質GDP・失業率・PCEデフレーター(消費段階での物価上昇圧力を測る尺度として用いられる)があります。

上のグラフでGDP・PCEデフレーターは上がっていて、失業率が下がっているのが分かります。インフレが起きて失業率が低下している状態です。

この数値を見る限りでは、アメリカ経済は比較的順調に進んでいると言えるため、利上げが行われたのだと思います。

金利の上昇幅は「日本の景気がどの程度まで回復するか」

過去のデータから金利の上昇幅は「どの程度まで日本の景気が回復するか」ということがポイントになります。

バブル期のような経済状況になれば、変動金利は5%を超えるかもしれないですし、緩やかな回復であれば、そこまで高くならない可能性もあります。

ローンの金利が上がるということは、預貯金の金利や国債利回りなども上がるということです。ローン金利が3%上昇しても預金金利は0.01%ということはありません。

物価が上がれば、お金が循環して給料も上がります。

アメリカの事例でも分かるとおり、通常の利上げなら金利は短期間に急激には上がりません。

金利上昇局面となるには経済が堅調であることが条件です。

短期間の大幅な金利上昇は経済の混乱をまねき、堅調であった経済に悪影響が出てしまう可能性があるため、利上げは慎重にある程度の時間をかけて行われます。

1%だった金利が半年後に4%になるということは現実的な話ではありません。

住宅ローンでもアパートローンでも、変動金利のローンを使って不動産を購入するなら、経済指標などに注目しながら金利上昇のリスクを考えてください。