人生には、いろいろお金のかかるイベントがあります。

その中でも最大の出費が住宅購入です。

ごく一部の人を除いて大半の住宅購入者は住宅ローンを利用します。

住宅ローンを決めるときに、どの銀行で金利をどうするのか悩むと思います。

この記事では、金利選びで悩まないために具体的な返済例を比較して「変動金利か固定金利の選び方」について説明します。

目次

変動金利と固定金利の違い

①変動金利

ローン期間中は半年ごとに金利が見直されます。

返済額自体は『5年間は返済額が変わらない』という「5年ルール」があります。

5年後に、どんなに金利が上昇していても『返済額は1.25倍しか上がらない』という「125%ルール」があります。

急激に返済金額が増えないようにする救済策ですが、元金と金利の内訳を変えて返済額を調整するため、金利上昇が激しい場合は元金の減りが少なくなります。

変動金利は、一般的に短期プライムレートに連動して金利が決まります。

短期プライムレートは市場金利(無担保コール翌日物)に連動して決まります。

日銀は金融緩和によって短期金利の無担保コールレートを操作しています。そのため、変動金利は過去最低水準を保っています。

※短期プライムレート

銀行が最優良の企業(業績が良い、財務状況が良いなど)に貸し出す際の最優遇貸出金利(プライムレート)のうち、1年以内の短期貸出の金利。

②固定金利

設定された金利・返済額がローンを一定期間固定され、市中金利の動向には全く影響を受けません。

金利が固定される期間で「全期間固定型」と「固定期間選択型」があります。

「固定期間選択型」は固定期間終了後、プランの更新があります。

プランの更新時に、変動金利に切り替えるか、もう一度固定金利で借りるか選択します。

固定期間選択型はや全期間固定は円金利スワップレートや10年物国債金利の影響を受けます。

日銀は金融緩和によって長短金利操作を行っており、長期固定の住宅ローンは過去最低水準となっています。

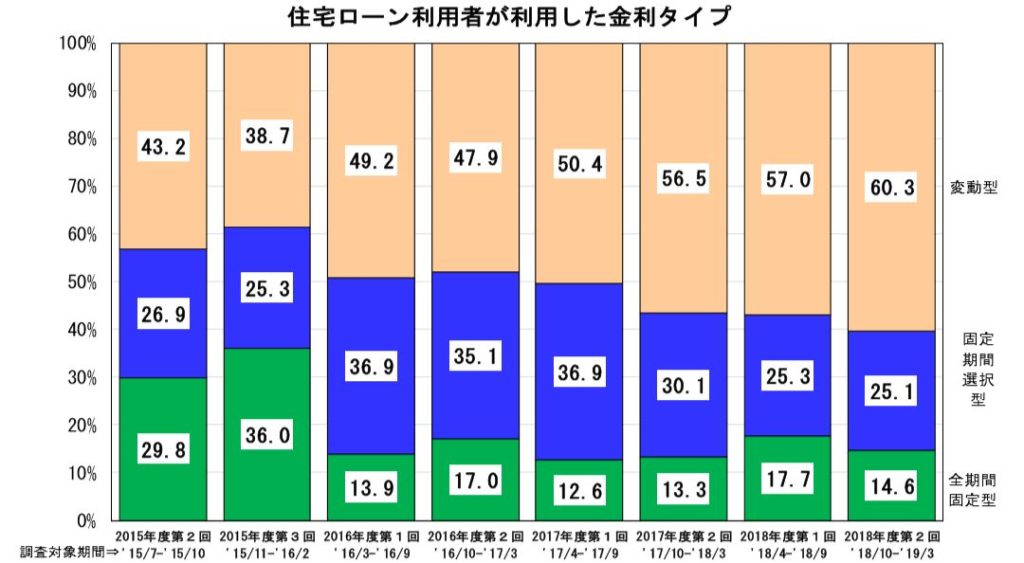

みんな変動と固定どっちを選んでるの?

フラット35を提供している住宅金融支援機構が行った「民間住宅ローン利用者の実態調査」によると、変動金利を選んだ人が全体の60%ということが分かっています。

同調査で変動金利を選んだ人は、金利が低いから変動金利を選択した人が多く、固定金利を選んだ人は返済額を確定させたかったという人が多くなっています。

変動金利と固定金利のメリット・デメリット

①変動金利のメリット

- 固定金利よりも金利が低いので支払う利息が少ない

- 金利が上昇しなければ、固定金利よりも返済額が少ない

- 低金利の間は元金が早く減るので返済スピードが早い

変動金利の最大のメリットは金利が低いことです。金利が低いことで利息が少なく、月々の返済額も少なくなります。

②変動金利のデメリット

- 金利が変動するリスクがある(上がることもあれば下がることもある)

- 金利が変動すれば返済額も変動するため将来の予測が立てづらい

③固定金利のメリット

- 金利変動のリスクはない

- 返済額が変わらないので将来の計画が立てやすい

④固定金利のデメリット

- 変動金利より金利が高いため支払う利息が多く、返済額も多い

- 低金利が続けば、変動金利より返済額が多くなる

変動金利と固定金利、返済例で比較してみる

将来、金利がどうなるかは誰にも分からないので、返済例は無限にあるのですが、分かりやすくするため、①金利が変わらない ②5年ごとに0.5%上昇 ③5年ごとに1%上昇 ④5年ごとに0.7%上昇・固定金利との差額は10年目に繰り上げ返済 この4パターンで4,000万円を35年返済で借りた場合の総返済額を試算してみます。

金利は2019年1月の適用金利を採用します。

A変動金利:住信SBIネット銀行 0.457%(通期引き下げ 年-2.318%)

B固定金利:ARUHIフラット35 1.33%(団信あり・融資比率9割以下)

総返済額の比較

①金利が変わらない

A変動金利:43,291,500円

B固定金利:50,051,400円

②5年ごとに変動金利が0.5%上昇

A変動金利:50,763,216円

B固定金利:50,051,400円

③5年ごとに変動金利が1%上昇

A変動金利:59,354,667円

B固定金利:50,051,400円

④5年ごとに変動金利が0.7%上昇・固定金利との差額を10年目に繰り上げ返済

A変動金利:51,128,783円(11年目に140万円繰り上げ返済・返済期間を1年短縮)

B固定金利:50,051,400円

比較のため、かなり急激な金利上昇のケースも含めましたが、試算結果を見てみると意外と差がないという印象があるかもしれません。

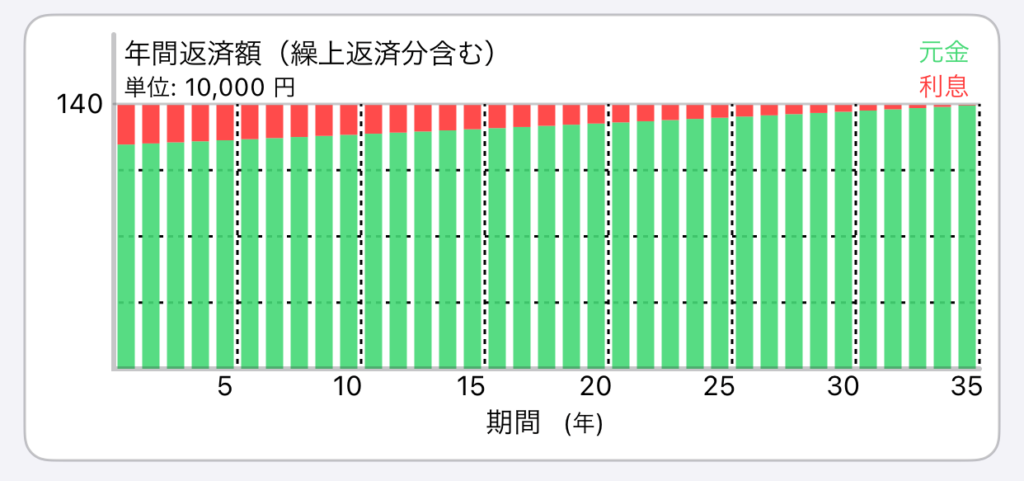

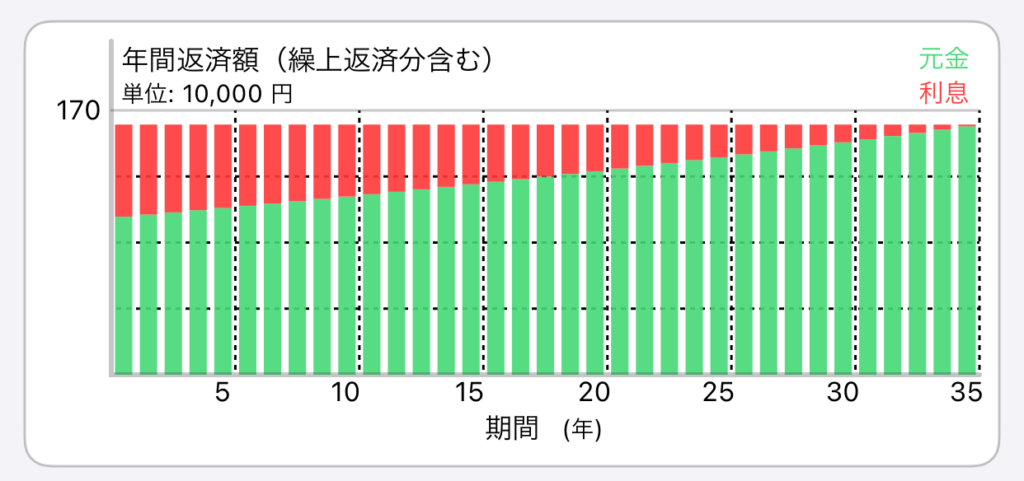

住宅ローン返済は元利均等返済が一般的なので、返済早期は元金よりも利息の支払いが多く、金利差による元金の返済スピードの差が大きくなります。

徐々に金利が上昇する場合には、(※金利が急上昇することはありませんが)金利が上がったとしても、低金利の期間に元金が減っているので返済総額はそれほど大きな差がないというのは元利均等返済の影響です。

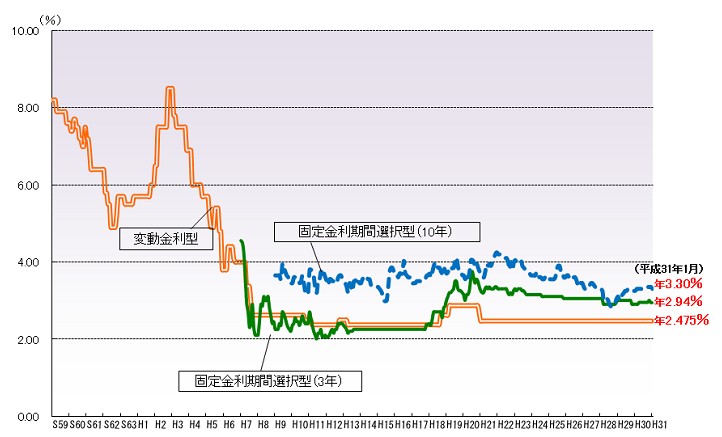

過去の住宅ローン金利推移

下のグラフは過去の金利推移を表したものです。長い間、変動金利は2.475%のまま動いていません。

実際には銀行の金利優遇幅の拡大によって変動金利は2.475%から0.5%程度まで下がっています。

前項で4パターンの試算をしましたが、これからどのくらい金利が変動するかは誰にも分かりません。

バブル崩壊後は、低金利の状態が続いていますが、バブル期には郵便局の郵便局の定額貯金の金利8%だったこともあります。

定額貯金の金利8%は10年で預けたお金が倍になるイメージです。

預貯金の金利が高いということはローン金利も高いということです。

住宅ローンの金利が8%超の時期もありました。

日本では過去20年以上、低金利の状態が続いているため実感はありませんが、一般的には景気回復→金利上昇→景気後退→金利低下→景気回復を繰り返します。

景気と中央銀行の金融政策で金利は変動します。

2020年現在、日銀は「2%の物価安定の目標」を掲げて金融緩和を続けています。住宅ローンの金利に影響が大きいので住宅ローンの選択をする時には日銀の政策をチェックすることが大切です。

バブル期の定期預金8%のような事態が起きる可能性は低いですが、過去の金利の推移と経済動向を見ながら、いつどのくらい金利が上がるか、それとも金利は上がらないのか予測をするしかないのです。

変動金利と固定金利、どちらを選ぶか?

一般的にファイナンシャルプランナーは固定金利を勧める傾向があり、住宅メーカーや不動産会社は変動金利を勧める傾向があります。

理由はどっちも説明が楽だから。

ファイナンシャルプランナーは月々の支払額が決まっていたほうが確定的なことが言えるうえに、金利が上がった想定などはしなくてもいいので、資料作成が格段に楽になります。

住宅を売る側は、変動金利を利用する人が圧倒的に多いので変動金利で計算します。

住宅を売ることが仕事なので、ローンの試算は一例を教えてくれるだけです。

どちらを選ぶかは、今後の家計や収支計画、リスク許容度によって選ぶのがいいと思います。

変動金利選択にむいている人

・「繰り上げ返済で早期完済を考えている人」

・「毎月の支払額を抑えて貯蓄にまわす人」

・「貯蓄や返済比率に余裕があり、もし金利が上がっても支払に困らない人」

固定金利選択にむいている人

・「とにかく金利上昇が心配な人」

・「支払いが多くなっても返済額を固定したい人」

最終的にどっちが得だったかは返済が終わるまで分からないのですから、損得で金利プランを選ぶことはできません。

現状のライフプランにと自分の性格に合っている方を選んで、無理のない返済計画を立ててください。