目の前の家計や収入、住宅ローンや老後に備えた資産運用などお金の悩みは尽きません。

2022年には高校の授業で資産形成を教えることになり、金融庁は「貯蓄から資産形成へ」のスローガンで資産形成を勧めています。

資産運用を始める前に、経済の基礎知識である「インフレ」と「デフレ」について理解することは非常に重要です。本記事では、インフレとデフレのメリット・デメリット、要因、日銀の役割、住宅ローンや資産運用への影響について詳しく解説します。

この記事の著者⇩

目次

インフレとデフレとは?

インフレは物の値段が上がること、デフレは物の値段が下がること

①インフレとデフレのメリット・デメリット

インフレのメリット

インフレとは、物価が上昇する経済現象です。物価上昇により、一般的に以下のことが起こります。

- 物の値段が上がり企業は収益が上がる

- 企業収益が上がり給与が上がる

- 給与が上がり消費が活性化する

- 消費が活性化すると人手不足になり雇用が増える

- 資産価値が上がり、借金の負担が減る

インフレのデメリット

- 現金の価値が減るため預貯金で暮らしている人は資産が減る

- 光熱費などの生活必需品も値上がり家計には負担になる

デフレのメリット

デフレとは、物価が下落する経済現象です。物価下落により、一般的に以下のことが起こります。

- お金の価値が上がるので、現金をたくさん持っている人は物をたくさん買える

デフレのデメリット

- 借金の負担が重くなる

- 企業は利益を上げられない⇒給与も上がらない、リストラなど雇用の悪化

- 社会保障を支えている現役世代が貧しくなると社会保障が維持できなくなる

このようにインフレ、デフレのメリット・デメリットを比べるとインフレが起きた方がメリットが多いように見えます。

雇用の面からもインフレが望ましいと言われています。

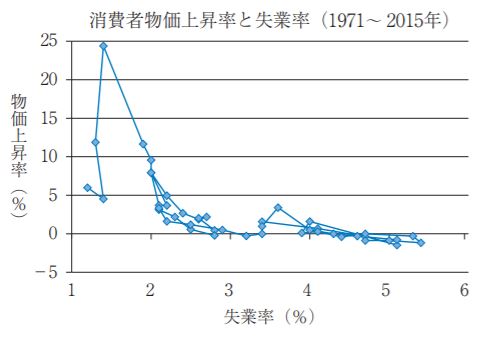

経済学においてインフレと失業の関係を示したフィリップス曲線というものがあります。

インフレ率が高い状況では失業率が低下し、逆に失業率が高いときはインフレ率が低下するというもので、この相関関係からもインフレにメリットが多いことが分かります。

インフレとデフレを比較して経済成長を考えたときにインフレが起きた方がプラスが多いため、日本や世界中の中央銀行は安定したインフレを目指して金融政策を行っています。

②インフレ・デフレの要因

需要と供給

物の値段は需要(買いたい人)と供給(売りたい人)で決まります。

買いたい人と売りたい人の希望がマッチするところが物の値段になります。

需要と供給の例:マスクの価格変動

マスクは新型コロナウイルス感染の予防として需要が急速に高まりました。

加えて中国からの輸入が滞り供給も減りました。

その結果として、価格が急騰し転売で利益を得る人も現れました。

政府がマスクを配ったり、中国からの輸入が再開されると少しずつ値段が下がり急騰した価格は落ち着きました。

ひとつの商品の価格と物とサービスの総合的な指標である「物価」とは別のものですが、需要と供給で価格が変動するイメージとしてマスクは分かりやすい値動きをしました。

貨幣価値

企業は収益を上げようと常に努力をしています。

そのために生産力を上げようとしていて結果的に物やサービスの量・質は増えていきます。

物が増えているのにそれに応じてお金の量が増えなければ、お金の価値が上がり物の値段は下がります。

物とお金の比率で物価が決まるので、中央銀行(日銀)がお金をたくさん刷ると物価が上がります。

物価の安定のための日銀(中央銀行)の役割

一般的に各国の中央銀行は物価と雇用の安定を役割としています。

その役割を果たすために通貨および金融市場の調節を行っています。

日本銀行は、通貨及び金融の調節を行うに当たっては、物価の安定を図ることを通じて国民経済の健全な発展に資することをもって、その理念とする。

日銀法 第2条

conducts the nation’s monetary policy to promote maximum employment, stable prices, and moderate long-term interest rates in the U.S. economy;

アメリカFRB website

「雇用の最大化、物価の安定、長期金利の適度な安定」

①インフレターゲット

日銀は「物価安定の目標」を消費者物価※の前年比上昇率2%と定めるインフレ目標政策を導入しています。

この政策は世界の主要国の多くが採用しています。

※消費者物価指数(CPI)

消費者が購入するモノやサービスなどの物価の動きを把握するための統計指標で、500品目以上の値段を集計して算出されている。天候や市況などの要因で価格変動の大きい生鮮食品を除いたコアCPI、生鮮食品とエネルギーを除いたコアコアCPIなどの指標があります。

2%という数字は主要国の中央銀行が物価上昇率の目標としており、グローバルスタンダードとなっています。

アメリカ、イギリス、カナダ、オーストラリアなどの国のインフレ目標は2%程度となっています。

参考:なぜ「2%」の物価上昇を目指すのか

黒田日銀総裁講演(2014年3月)

このインフレターゲット政策は急に方針転換をしない(金融緩和をやめない)とアピールすることができます。

②インフレ率調整の方法

お金の量を増やすと物価が上がるので、お金の量を調節して、市中のお金の量や金利を調節しています。

お金を増やすときには、以下のような方法をとります。

お金を刷る⇒日銀が金融機関から保有国債を買う⇒日銀が金融機関にお金を払うことでお金が増える⇒金融機関が増えたお金を貸す⇒市中にお金が増える

インフレ率が高くなりすぎれば、お金の発行を減らしたり、金利を上げることで市中に回るお金を減らします。

インフレ・デフレの住宅ローンや資産運用への影響

①住宅ローン

現在は日銀は「長短金利操作付き量的・質的金融緩和」を行っています。

金利を低金利に操作して経済に好影響を与えながらお金の量を増やす政策です。

この金融緩和は消費者物価上昇率が安定して2%になるまで行われると約束されています。

住宅ローンは変動金利が短期の金利に連動し、固定金利が長期の金利に連動していますから、金融緩和が行われているうちは低金利が続くと判断できます。

金融緩和が行われる前は短期金利を日銀が決めて、長期金利は市場が決めるという状態でしたが、現在の金融政策は長短期どちらも日銀がコントロールするようになっています。

金融緩和が終われば金利は上昇していきます。しかし、金利の急上昇は起きません。

急にやめると経済への影響が大きいので、緩和は段階的に終了していきます。

住宅ローンの試算で5年後に急に金利が4%上がるなどの衝撃的なものがありますが、ある日突然、「緩和は今日で終了」とはならないので金利が急騰することはありません。

リーマンショック時に金融緩和を行い、景気回復後に緩和を終了させたアメリカも長い時間をかけて金融緩和をテーパリングさせていきました。

参考:住宅ローン・アパートローン金利上昇リスクは?

物価が安定して2%上昇すると、不動産や株式などの資産価格が上昇し、お金の価値は下がります。

資産価格がかわっても負債の額は変わりませんから、住宅ローンの負担が軽くなっていきます。

金利は上昇しますが不動産価格も給与所得も上昇しますし、金利はゆっくり上がりますから過度に不安になることはありません。

②資産運用

日本人は諸外国に比べて貯蓄で資産を持っている人が多いというデータがあります。

デフレの時にはお金の価値が年々増していくので貯蓄は有効ですが、インフレが起きると貯蓄は年々価値を減らしてしまいます。

毎年2%インフレが起きると、お金の価値は毎年2%減っていくということになります。

インフレになれば預金金利も上がりますから、インフレ率以上の預金金利であれば問題ありませんが、預金金利がインフレ率よりも低ければ、その分を運用しなければ損をするという計算になります。

インフレになると資産価格も上昇しますので、株式や不動産、金などはインフレに強いと言われています。

個人では購入ができませんが物価上昇に連動する国債が売られています。

物価連動債に投資する投資信託は個人で購入できますのでインフレだけを考えるなら検討に値するかもしれません。

過去20年の間、物価はほぼ一定の水準で推移してきたため物価が上がるという状況を想像することは難しくなっています。

しかし、現在の日銀は明確にインフレを目指しているという点で10年前とは大きく状況が違います。

安定した物価上昇が起きればお金の実質的価値は目減りする可能性があります。

「預貯金をしっかり持っているから大丈夫」という考えは通用しなくなるかもしれません。

現在持っているお金を守るためにも、物価上昇に負けない資産運用を検討してみましょう。

日本でインフレは起きるのか?

日本でインフレが起きない原因はたくさんあると思います。

過去の日銀は少しでも景気回復したら利上げをしてきましたし、2014年にインフレ率が上がり始めたときに消費増税を行い、需要を減らしたこともあります。

さらに2019年に2度目の消費増税を行って個人消費を落ち込ませたところに、新型コロナウイルス感染拡大という需要を激減させる事件も起きています。

近いうちに始めるワクチン接種で少しずつ経済は元に戻ると思われていますが、(株式市場はそのような動きをしています)新型コロナで大きなダメージを負っていますので、インフレが起きるまではまだ時間がかかるのではないかと思います。

日銀の金融政策が物価上昇のための金融緩和を維持し続ければ、時間はかかりながらもインフレ率が2%に近づいていく可能性はあります。

住宅ローンを借りている人は消費者物価指数や雇用統計(失業率など)の経済指標をチェックしながら、将来の金利上昇に注意してください。

まとめ

- インフレとデフレを比較して経済成長を考えたときにインフレが起きた方がプラスが多いため、日本や世界中の中央銀行は安定したインフレを目指して金融政策を行っている

- 日本を含む主要国のインフレ目標は2%程度

- インフレ目標2%に向けて日銀の金融緩和が行われているうちは住宅ローンの低金利が続く

- 毎年2%インフレが起きると、お金の価値は毎年2%減っていく。預金金利がインフレ率よりも低ければ、その分を運用しなければ損をする

- 日銀の金融政策が物価上昇のための金融緩和を維持し続ければ、時間はかかりながらもインフレ率が2%に近づいていく