人生には、住居費、教育費、老後の生活費という3つの大きな支出が立ちはだかります。これらの支出は、家計を圧迫し、将来の生活設計に大きな影響を与えます。

しかし、適切な貯蓄と資産形成を行うことで、これらの支出を賢く乗り切り、豊かな人生を実現することは可能です。

本記事では、人生の3大支出に備えるための貯蓄・資産形成の完全ガイドをお届けします。

目次

人生の3大支出とは?

人生の3大支出とは、住居費、教育費、老後の生活費のことを指します。これらの支出は、一般的に生涯の中で最も大きな出費であり、将来の生活水準やライフプランに大きく影響を与えるため、早めから計画的に備えることが重要です。

住居費

住居費は、家賃や住宅ローン返済、固定資産税などの支出を指します。住居費は、生涯の中で最も大きな支出の一つであり、特に持ち家を購入する場合は、住宅ローン返済という大きな負担が伴います。

教育費

教育費は、幼稚園から大学までの学費、習い事費などの支出を指します。教育費は、子供の進路や希望する学校によって大きく異なりますが、近年は高騰傾向にあり、大きな負担となっている家庭も多いです。

老後の生活費

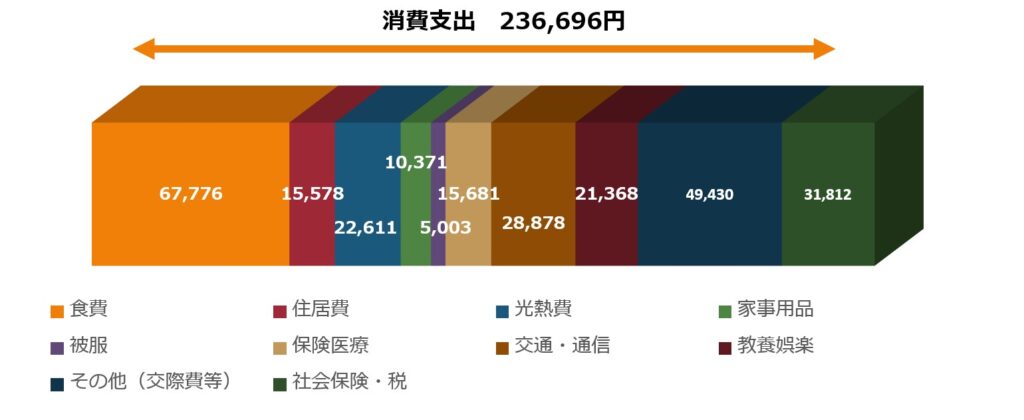

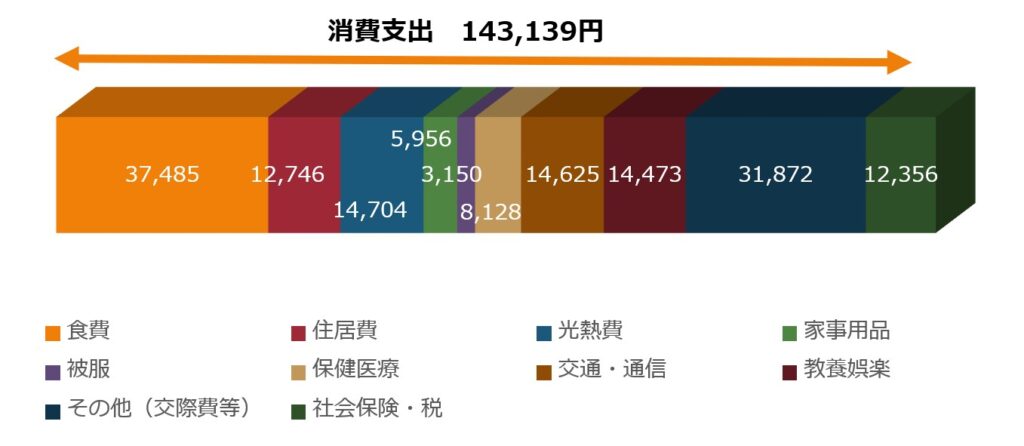

老後の生活費は、食費、住居費、医療費などの支出を指します。老後の生活費は、公的年金だけでは十分に賄えない場合が多く、不足分を貯蓄や資産運用で補う必要があります。

それぞれの支出に最適な貯蓄・資産形成方法

住居費

住居費は、継続的な支出であり、 人生の中で最も高額な支出 の一つです。長期的な視点に立った計画的な準備が必要です。

賃貸派の場合:将来の家賃負担を考慮して、老後資金を貯蓄する必要があります。高齢になると新たに賃貸住宅を借りることが難しくなるので注意しましょう。

持ち家派の場合:住宅ローン返済に加えて、ローン完済後も修繕費や固定資産税などの支出も考慮する必要があります。

ライフプランに合わせて、賃貸か持ち家かを選択し、持ち家の場合には無理のない範囲で住宅ローンを組むようにしましょう。

教育費

教育費 は、子供の進路によって大きく異なりますが、 1,000万円以上 かかることも珍しくありません。教育費は、必要な時期が明確に決まっているため、計画的な積み立てが重要です。

| 区分 | 幼稚園 | 小学校 | 中学校 | 高等学校 | ||||

| 公立 | 私立 | 公立 | 私立 | 公立 | 私立 | 公立 | 私立 | |

| 学習費総額 | 223,647 | 527,916 | 321,281 | 1,598,691 | 488,397 | 1,406,433 | 457,380 | 969,911 |

| 学校教育費 | 120,738 | 331,378 | 63,102 | 904,164 | 138,961 | 1,071,438 | 280,487 | 719,051 |

| 学校給食費 | 19,014 | 30,880 | 43,728 | 47,638 | 42,945 | 3,731 | … | … |

| 学校外活動費 | 83,895 | 165,658 | 214,451 | 646,889 | 306,491 | 331,264 | 176,893 | 250,860 |

教育費対策としては、

- 子供の年齢に合わせた積立商品を選ぶ(必要な時期に足りないということがないよう商品選びに注意)

- 学資保険を活用する

- 大学資金の場合は、奨学金の制度も検討する

などが有効です。

老後の生活費

老後の生活費は、 個人の生活水準によって大きく異なりますが、 2,000万円以上必要になるケースも少なくありません。長期的な資産運用が必要です。

老後資金対策としては、

- 公的年金に加えて、個人年金やiDeCoなどを活用する

- リスクとリターンを考慮した無理のない資産運用を行う

- 生活費のシミュレーションを行い、必要資金を把握する

- 体が元気なうちは老後も働き続ける

などが有効です。

具体的な商品やサービスの紹介

貯蓄・資産形成商品

定期預金:安定した利回りで元本を確保できる

積立預金:毎月一定額を積み立てることで、計画的に資産形成できる

投資信託:長期的な資産形成に適した商品、NISAを活用すれば非課税枠を利用して積立投資ができる

iDeCo:節税しながら老後資金の資産形成できる制度

個人年金保険:老後の生活資金を準備できる保険

ライフプランニング

ライフプランニングサービスを利用する

自分で描く未来予想図 ライフプランシミュレーション 全国銀行協会

ライフプラン診断 FP協会

ファイナンシャルプランナー(FP)に相談する

FP(ファイナンシャル・プランナー)は、家計に関わる金融、税制、不動産、住宅ローン、保険、教育資金、年金制度など幅広い知識を備え、一人ひとりの将来の夢がかなうように一緒に考え、サポートする専門家です。

ライフプランに基づいた計画的な準備方法

ライフプランの作成

- 将来の目標やライフイベントを書き出す

- 各支出項目の目標金額を設定する

- 必要な貯蓄額を計算する

- 貯蓄・資産形成計画を立てる

早めに始める

貯蓄・資産形成は、少しずつでも早めから始めることが重要です。若い頃は収入が少なくても、時間という大きな武器があります。

無理なく続けられる方法を見つける

貯蓄・資産形成は、無理なく続けられる方法を見つけることが重要です。家計簿をつけて、支出を見直すことも効果的です。家計を可視化してみると無駄な支出に気づくこともあります。

定期的に見直す

貯蓄・資産形成計画は、定期的に見直すことが重要です。ライフイベントや経済状況の変化に合わせて、計画を調整しましょう。

年齢に応じて貯まった資金(資産)を取り崩す準備をしましょう。

長期的な視点に立った資産運用戦略

時間の分散

長期的な資産運用では、時間分散が重要です。定期的に積立を行うことで、リスクを分散することができます。ドルコスト平均法(価格が変動する金融商品を定期的に一定金額ずつ購入する投資手法)などの方法を活用して計画的に運用しましょう。

コストの意識

投資信託には、購入時、保有中、換金時にかかるコストがあります。金融商品を選ぶ際には、コストを意識することが重要です。コストが高い商品は、長期的な運用で大きな差になります。どのような費用を投資家が負担するかについては、目論見書などで確認することができます。

リスクとリターンのバランス

リスクとリターンのバランスを考慮した資産運用を行うことが重要です。年齢はリスク許容度を判断する客観的な要素の1つです。年齢が若いほど運用期間が長くなり、損失が出ても取り戻しやすいことから、リスク許容度は高くなります。年齢に応じてリスク許容度を見直しながら、投資先を選択しましょう。

まとめ

人生の3大支出は、将来の生活に大きな影響を与える重要な支出です。早めから計画的に備えることで、安心して将来を迎えることができます。

本記事で紹介した方法を参考に、あなたに合った方法を見つけて、将来への備えをしっかりしましょう。

家やお金の悩み、お気軽にご相談下さい初回相談無料受付時間 9:00-18:00

[ 土・日・祝日除く ]