新型コロナウイルス感染拡大による緊急事態宣言は、近畿3府県が解除され、北海道と一都三県を残すのみとなりました。

緊急事態宣言で在宅勤務となり、会議はWEBで行われるなど勤務環境は大きく変わりました。

その一方でFX取引が活性化するという現象も起きたようです。

個人投資家がFXに回帰、値幅拡大で好機到来ーテレワークも追い風

新型コロナウイルス感染拡大を受けた相場の変動で、個人投資家のFX取引が活発化している。ドル・円相場が月間ベースで約3年ぶりの大きな値動きとなる中、これをチャンスとばかりに投資家が集まった。新型コロナによる外出自粛要請やテレワークの推進で、自宅から気軽に取引に参加できるようになったことも追い風になった。

Bloomberg

私もFX取引の経験者ですが、FXでは年中相場をチェックしていないと利益をあげることは難しいうえに、大きな変動を見落とすと大損をしてしまうことがあります。

ブルームバーグの記事にも書かれているとおり、みんなテレワークといいつつ相場を見ていたんだろうと思ってしまいます。

この記事では、私自身のFX経験を踏まえつつFX取引と為替相場の変動要因について説明します。

目次

FX取引とは?

日本円を売って米ドルを買うように、異なる国の通貨を交換して利益を得る取引をすることを言います。

利益を出す方法は①為替差益②スワップポイントの2つです。

為替差益とは為替レートの変動を利用して得る利益のことです。

スワップポイントとは金利の低い通貨を売り、金利の高い通貨を買うと、金利の差額のお金を受け取ることができるポイントのことです。

FX取引では、一定額の「保証金」を担保として預けることで手元資金の何倍もの取引を行うことができます。

私が取引をしていたときは25倍のレバレッジで取引をしていました。かなりのギャンブルだったことは間違いありません。

為替相場は予測できる?

FX取引の収益は基本的には為替変動から生まれるため、為替相場の予測が重要になります。

為替相場はあらゆる要因で動きます。

要人が一言発言しただけで動くこともありますし、災害や事件でも動くことがあります。

為替の予測は短期的にはできないというのが現実です。

私がFX取引をしていた時にも、いろいろなサイトで為替トレーダの予測を調べましたが的中率が65%くらいならそれなりに信頼できるという程度でした。

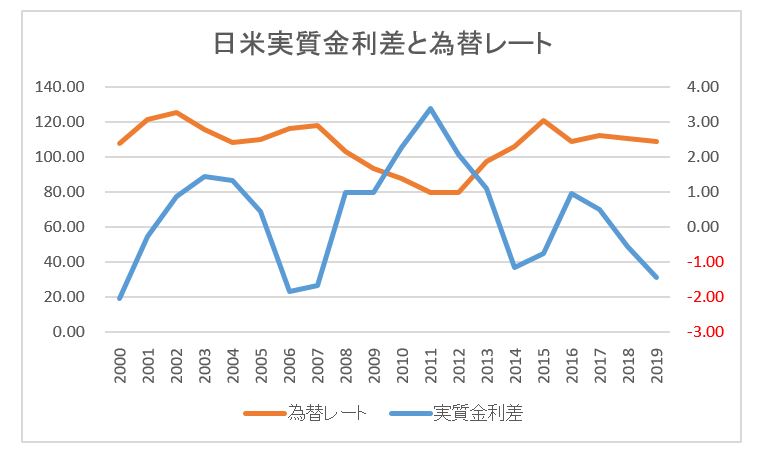

短期の予測ができない為替相場も中期的には、実質金利差でそこそこ予測ができます。

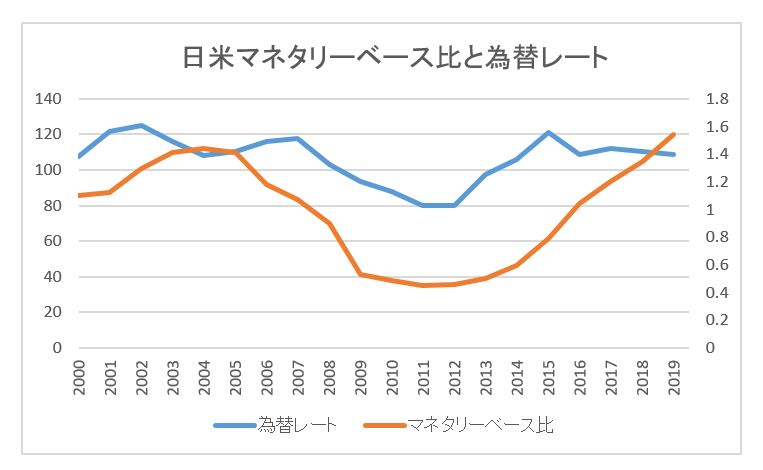

長期的にもマネタリーベースの比較でそこそこ予測ができます。

次項で為替の変動要因を説明します。

為替相場の変動要因

日本とアメリカを例にして変動要因を説明します。

①購買力

日本ではデフレ脱却に向けて金融政策が行われていますが、デフレは円高を生みます。

通貨の購買力は消費者物価指数で表すことができます。

例えば日本の消費者物価指数が下がり、アメリカは一定という状態では円で買えるものの量が増えます。極端な例ですが、1年前に100円で買えたものが今は同じものが90円で買えるとして、アメリカでは同じものが1ドルで買えることが変わらないなら1年前より10円分円という通貨の価値があがったことになります。

このことをわかりやすく示している指標にビックマック指数があります。

| 順位 | 名称 | 価格 (円) | 価格 (USドル) | 価格 (各国通貨) | BMI (%) | 地域 |

| 1位 | スイス | 739 | 6.71 | 6.50 (スイス・フラン) | 18.4 | ヨーロッパ |

| 2位 | ノルウェー | 657 | 5.97 | 53.00 (ノルウェー・クローネ) | 5.32 | ヨーロッパ |

| 3位 | アメリカ | 624 | 5.67 | 5.67 (USドル) | 0 | 北米 |

| 4位 | スウェーデン | 599 | 5.44 | 51.50 (スウェーデン・クローナ) | -3.98 | ヨーロッパ |

| 5位 | カナダ | 570 | 5.18 | 6.77 (カナダ・ドル) | -8.61 | 北米 |

| 6位 | イスラエル | 541 | 4.91 | 17.00 (新シェケル) | -13.33 | 中東 |

| 7位 | ブラジル | 529 | 4.8 | 19.90 (ブラジル・レアル) | -15.26 | 中南米 |

| 8位 | ウルグアイ | 526 | 4.78 | 179.00 (ウルグアイ・ペソ) | -15.67 | 中南米 |

| 9位 | ユーロ圏 | 504 | 4.58 | 4.12 (ユーロ) | -19.19 | ヨーロッパ |

| 10位 | デンマーク | 491 | 4.46 | 30.00 (デンマーク・クローネ) | -21.26 | ヨーロッパ |

| 26位 | 日本 | 390 | 3.54 | 390.00 (円) | -37.49 | アジア |

マクドナルドが販売しているビッグマックの価格で各国の購買力を比較し、算出した購買力平価(両国間の物価水準の比率)のこと。

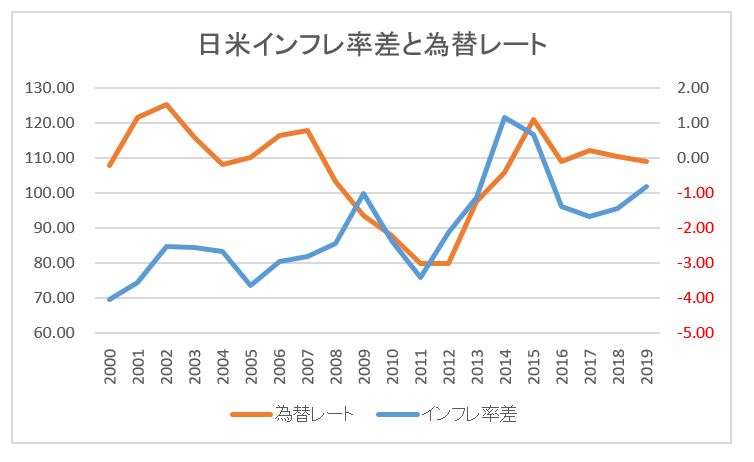

物価の変動を示す日米のインフレ率と為替レートを比較してもある程度の相関関係があるのが分かります。

②実質金利差

金利の高い通貨は通貨高になりやすくなります。

金利の高い通貨を持っていれば、効率よくお金が増えます。金利の高い通貨にお金が流れるとその通貨は通貨高になります。

ただし、ここで使う金利は実質金利です。

実質金利とは名目金利からインフレ率を引いたものです。

名目金利は銀行の預金金利など市中に表記されている表面上の金利のことです。

実質金利は名目金利からインフレ率を引きます。

例えば、金利が2%の定期預金に100万円を預けたすると、1年後に2万円の利息がついて102万円になります。

しかし、インフレ率が4%だった場合にはお金の価値は4%分減っていることになります。

100万円で買えたものが104万円出さないと買えないということなので、この場合には実質2%の資産減となります。

この-2%が実質金利です。

実質金利の差で為替レートは変動します。(金利の高い通貨は通貨高になる)

③マネタリーベースの比較

マネタリーベースとは中央銀行が供給する資金量のことです。

ドル円レートならドルと円の相対的な量を比較して為替レートが決まります。

2通貨の比較でたくさん供給された方の通貨は安くなるという単純な比較ですが、ソロスチャートして有名な原理です。

④経済指標

日米に限らず、世界中の国でさまざまな経済指標が発表されています。

短期的に相場を大きく動かすアメリカの重要な指標には以下のものがあります。

消費者物価指数

米労働省労働統計局が毎月発表する統計。消費者が購入するモノやサービスなどの物価の動きを把握するための統計指標です。

雇用統計(非農業部門雇用者数・失業率)

米労働省労働統計局が毎月発表する統計。

非農業部門に属する事業所の給与支払い帳簿を基に集計されたもの(=非農業部門雇用者数)と失業者を労働力人口(失業者と就業者の合計)で割ったもの(=失業率)のことです。

国内総生産(GDP)

GDP(国内総生産)は、国内において生産されたすべてのサービス・商品の市場価格での総額です。四半期ごとに発表されます。

米連邦準備理事会(FRB)議長、発言、FOMC

FOMCは年に8回開催、中央銀行が開催し、政策金利の変更や金融政策の指針を発表します。

⑤要人発言

要人の発言で為替相場は大きく動きます。

財務大臣や中央銀行の関係者の発言はチェックしなければなりません。

為替レートに直接言及する人もいれば、自国の通貨の価値について示唆するような発言をする人もいます。

最近ではトランプ大統領のTwitterで為替が動くこともあります。

まとめ

為替レートはさまざまな要因で変動するため短期的に予測することは不可能です。

私も10年近くFXをやりましたが、アベノミクスで儲かることもあれば、ブレグジットを読み切れず多額のロスカットで大損害を食らったこともあります。

経済指標に詳しくなるという副産物もありましたが、相場のチェックに疲れてFXは卒業しました。

これからFX取引を始めるなら、日々の相場や経済指標のチェックを欠かさず行い、レバレッジをかけすぎないことが大切です。

くれぐれもレバレッジ25に多額の資金を投入することのないようにしてください。