2020年10月5日の日本経済新聞朝刊1面に「住宅ローン完済年齢上昇」という記事が掲載されました。

ネット上では、見出しの印象から多くの人が70代まで住宅ローン返済を続けている(続ける計画である)と理解したFPが「老後破綻が」とか「住宅購入希望者はクールダウンさせよう」とか言っていたり、定年後のローンは怖いというような投稿が多く見られました。

住宅金融支援機構はさまざまな調査データを公表しているので、他のデータも確認しながら老後の住宅確保について考えてみようと思います。

目次

住宅金融支援機構が公表しているデータの確認

住宅金融支援機構が公表している調査データをいくつか紹介します。

①住宅金融公庫債権商品内容説明書

住宅金融支援機構は民間金融機関と提携して最長35年の全期間固定金利の住宅ローン「フラット35」を提供しています。

機構は民間金融機関から住宅ローン債権を買い取り、証券化します。

投資家は証券化された住宅ローン債券を購入します。

この仕組みのため機構は投資家向けに「住宅金融公庫債権商品内容説明書」を公表しています。

今回の記事で日経新聞が調査したのはこの資料だと思われます。

・2001年3月 第1回債

平均当初融資年数 29.9年

債務者平均年齢 38.4歳

平均当初融資年数+債務者平均年齢=68.3

・2007年3月 第53回債

平均当初融資年数 32.2年

債務者平均年齢 37.0歳

平均当初融資年数+債務者平均年齢=69.2

住宅金融支援機構債券に係る信託候補債権関連データ

・2020年9月 第161回債

平均当初融資年数 32.6年

債務者平均年齢 40.5歳

平均当初融資年数+債務者平均年齢=73.1

債務者平均年齢と平均当初融資期間をたした数字を「住宅ローン完済計画年齢」として記事になったのだと思います。

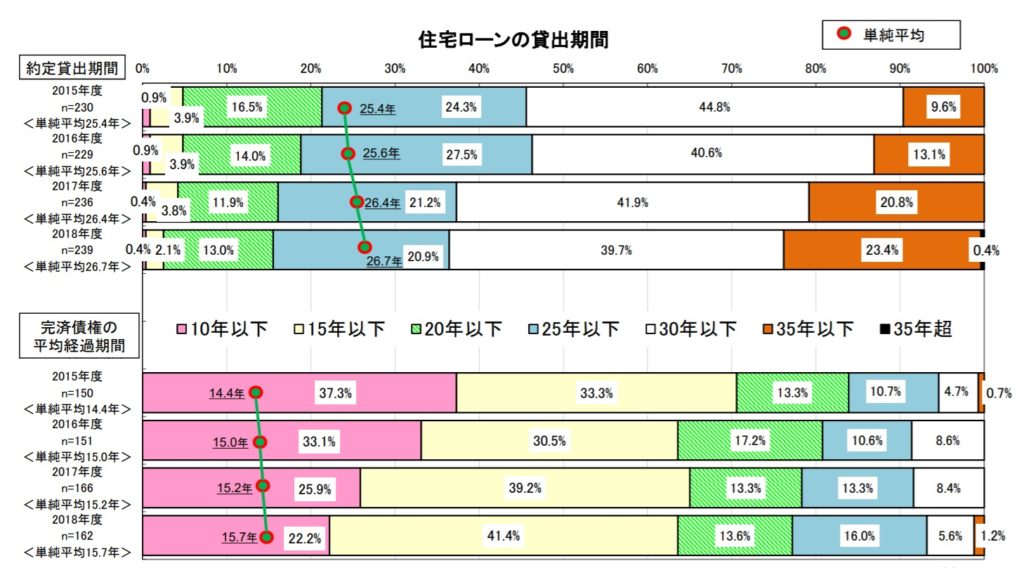

当初返済期間構成 35年返済を選んだ人の割合

2001年 52.1%

2007年 69.6%

2020年 72.9%

②民間住宅ローンの貸出動向調査

機構は2007年から年に一度の頻度で「民間住宅ローンの貸出動向調査」という調査資料も公表しています。

民間住宅ローンを取り扱う金融機関に対して行ったアンケートを集計したものです。

(フラット35を除く)

その中に「住宅ローンの貸出期間」という項目があります。

新規住宅ローンの融資期間と完済された住宅ローンが何年かけて返済されたかが書いてあります。

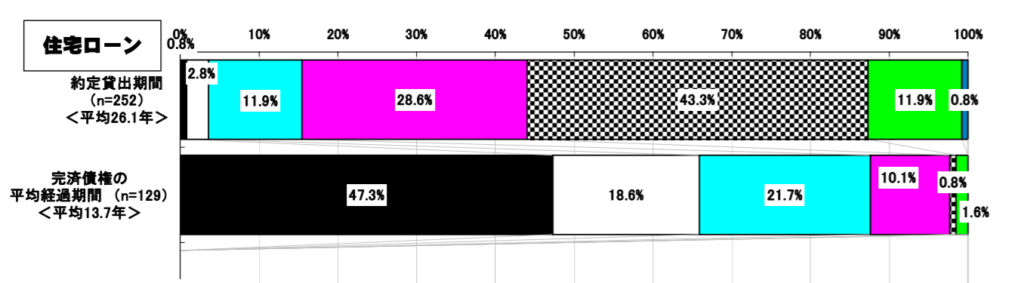

2007年度中の新規貸出における約定貸出期間は26.1年、完済債権における貸出後の経過期間13.7年

20年以内に完済した人の割合は87.6%でした。

2018年度中の新規貸出における約定貸出期間は26.7年、完済債権における貸出後の経過期間は15.7年となった。

20年以内に完済した人の割合は77.2%でした。

民間住宅ローンのほうが当初融資期間が短くなっています。

機構の主力商品は全期間固定金利のフラット35ですから、35年返済を選ぶ人が多いのは当然です。

このデータでは、約8割の人が20年以内に住宅ローンの返済を終えており、繰り上げ返済を行うことで住宅ローンの返済期間を短くしている人が大多数ということが分かります。

③住宅ローン利用者の実態調査

住宅ローン新規利用者へのインターネットによるアンケート調査を集計したものです。

2007年は固定期間選択型のシェアが49%、全期間固定金利が31%、変動金利は19%、1%未満の金利で借りた人は5%弱。

2018年は変動金利のシェアが60%、固定期間選択型が26%、全期間固定金利が13%。

2018年に融資率90%超で住宅ローンを借りた人の割合は変動金利:44.2%、固定期間選択:33.6%、全期間固定:28.8%。

2007年は設問が違いますが、100%ローンが23.8%、諸費用も借りるオーバーローンが3.4%となっています。

返済比率が20%以内の人は2018が58.2%(変動金利利用者)、2007が66.5%。

返済比率30%超の人は2018が10.7%、2007が4.9%です。

④3つの調査資料から分かること

- 多くの人が70代まで住宅ローン返済を続けているではなく、多くの人が長期間のローンを組んで繰り上げ返済で返済期間を短縮している。

- 頭金を少なくして多くのローンを組む人が増えている。

- そもそも「住宅金融公庫債権商品内容説明書」はフラット35という長期間固定金利の商品を利用した人のデータなので約定融資期間は長くなって当然。

大切なことは老後の住宅確保、不動産価値を含めた資産と負債のバランス

①不動産価値を含めた資産と負債のバランス

子育て期にローン組んで家を買った人の中には、子育てが一段落すると、夫婦2人で暮らすのにちょうどいいサイズの家にダウンサイジングしたいと考える人もいるのではないでしょうか。

日本では物件が古くなれば資産価値が下落し、売却してもローン残高を下回るケースがあります。

住み替えを考えるなら、資産価値が下がりにくく売却をしやすい立地の家を選ぶことが大切です。

自分の家にどのくらいの市場価値があるのか定期的に査定をしてローン残高との比較をしておく必要もあります。

今は低金利ですから、家の市場価値がローン残高を上回るなら、無理に繰り上げ返済をせず老後準備を優先しても良いでしょう。

繰り上げ返済をした場合は手持ちの現金は減ります。ローンを早めに返済することは大切ですが、資産と負債のバランスによってはローンを払い続けても問題はありません。

不動産評価額を含めた家計のバランスシートを定期的に作っておくと安心でしょう。

②最も大切なことは老後の住宅確保

ローンの話題になると賃貸と持ち家の比較になりますが、賃貸は住んでいる限り、家賃はかかるし、老後は民間の賃貸住居の入居先を見つけるのが難しいという現状があります。

老後の住宅確保のために持ち家でローンを返済し、住宅を確保する。

子供に家を残さないということなら、リバースモーゲージの利用も選択肢となりますし、リバースモーゲージ型の住宅ローンを利用した小さな家への住み替えも検討できます。

さまざまな選択肢をもちつつ、住宅ローンが老後リスクにならないよう、住宅ローンの返済も含めた家計のシミュレーションを定期的にしておくことが大切です。